本文转自 华经情报网 2022年10月21日 10:36 湖南

一、热泵概述

热泵是一种由电能驱动,能够高效利用低品位热能的加热装置。根据热力学第二定律,热量可以自发地从高温物体传递到低温物体,但不能自发地沿相反方向进行。热泵基于逆卡诺循环原理,用少量电能驱动机组,通过系统中的工作介质进行变相循环,把低品位热能吸收压缩升温后加以利用。因此,热泵本身并不生产热,只是热的搬运工。在日常生活的环境中,比如空气、水或者土壤中存在大量没有得到充分开发的低品位热能,而热泵可以将其收集起来加以利用。按照低位热源种类,热泵通常可分为空气源热泵、土壤源热泵和水源热泵等。

三类主流热泵对比 | |||

空气源热泵 | 土壤源热泵 | 水源热泵 | |

热源 | 室外空气 | 土壤 | 地表或地下水 |

优势 | 热源普遍,随时可得、随需可取,安装和使用简单方便 | 热源温度稳定,机组运行高效、稳定可靠 | 水体温度稳定,机组运行可靠,不存在冬季除霜问题 |

劣势 | 冬季室外侧热换器易结霜,运行过程有一定噪音 | 埋管占地面积较大或深度较深成本较高,维护难度大;长期使用会造成地温编号,进而导致热泵换热效果下降 | 取水构筑物复杂,如果利用地下水则需考虑回灌问题 |

资料来源:公开资料整理

二、热泵行业发展背景

1、经济

从经济方面来看,当前欧盟能源消费仍以化石燃料为主,且家庭采暖高度依赖天然气。据BP世界能源统计年鉴,2021年欧盟能源消费结构中,原油、天然气和煤炭分别占比33.5%、25.0%与12.2%,而可再生能源和核能的占比分别仅19.7%和9.7%。欧洲天然气进口对俄依存度较高,俄乌冲突以来俄罗斯大幅削减北溪天然气流量导致西欧能源短缺。俄罗斯向欧洲天然气供应的大幅减少将在较大程度上影响欧洲的工业生产和居民采暖,对欧洲经济发展造成负面影响。

2021年欧盟能源消费结构占比

资料来源:BP世界能源统计年鉴,公开资料

2、政策

从国内政策来看,随“煤改电”政策出台,国家对购置热泵等清洁取暖设备的家庭给予设备补贴和电价补贴,从而驱动行业规模快速扩容,至2017年已增长至175.3亿元;不过,2018年开始“煤改电”政策放缓,行业增速随之回落,2020年下半年随“双碳”目标的明确提出以及热泵在精装房中配套率提升,2021年行业重回高速增长。

热泵行业相关政策梳理

时间 | 政策名称 | 政策内容 |

2013年 | 《大气污染防治行动计划》 | 加快推进集中供热、“煤改气”、“煤改电”工程建设;在供热供气管网不能覆盖的地区,改用电、新能源或洁净煤,推广高效节能环保型锅炉 |

2016年 | 《民用煤燃烧污染综合治理技术指南(试行)》 | 四类替代技术:电、燃气、太阳能、沼气采暖或组合的采暖方式。其中电采暖只保函了热泵类,且低温空气源热泵采暖技术位列第一 |

2017年 | 《京津冀及周边地区2017年大气文然防治工作方案》 | 在“2+26”城市实施冬季清洁取暖重点工程,按照宜气则气、宜电则电的原则,每个城市完成5万-10万户以气代煤或以电代煤工程。加大工业低品位余热、地热能 |

2017年 | 《关于开展中央财政支持北方地区冬季清洁取暖试点工作的通知》 | 中央财政支持北方地区清洁取暖试点工作,试点示范气为三年,中央财政奖补资金标准根据城市规模分档确定,直辖市每年安排10亿元,省会城市每年安排7亿元,地级城市每年安排5亿元 |

2019年 | 《京津冀及周边地区2019-2020年秋冬季大气污染综合治理攻坚行动方案》 | “煤改电”要以可持续、取暖效果佳、可靠性高、受群众欢迎的技术为主,积极推广集中式电取暖、蓄热式电取暖、空气源热泵等 |

2021年 | 《关于组织申报北方地区冬季清洁取暖项目的通知》 | 除已纳入中央财政冬季清洁取暖试点的43个城市,其他冬季实行清洁取暖且有改善需求的北方地区地级以上城市均可申请纳入支持范围,每省(市、区)限报3个城市 |

2021年 | 《关于加强县城绿色低碳建设的意见》 | 提出要严格落实县城绿色低碳建设有关要求,大力发展绿色建筑和建筑节能,提升县城能源使用效率,大力发展适应当地资源禀赋和需求的可再生能源,因地制宜开发利用地热能、生物质能、空气源和水源热泵等 |

2021年 | 《关于印发“十四五”公共机构节约能源资源工作规划的通知》 | 优化能源消费结构,控制煤炭等化石能源消费,推进京津冀及周边地区、长三角地区公共机构严格实施煤炭消费替代。加大太阳能、风能、地热能等可再生能能源和热泵、高效储能技术推广力度,大力推进太阳能光伏、光热项目建设,提高可再生能源消费比重 |

2021年 | 《关于印发2030年前碳达峰行动方案的通知》 | 积极推动严寒、寒冷地区清洁取暖,推进热电联产集中供暖,加快工业余热供暖规模化应用,积极稳妥开展核能供热示范,因地制宜推行热泵、生物质能、地热能、太阳能等清洁低碳供暖 |

2021年 | 《关于印发深入开展公共机构绿色低碳引领行动促进碳达峰实施方案的通知》 | 供暖系统电气化改造,结合清煤降氮锅炉改造,鼓励因地制宜采用空气源、水源、地源热泵及电锅炉等清洁用能替代燃煤、燃油、燃气锅炉 |

资料来源:政府公开报告,公开资料整理

三、热泵产业链

1、产业链

热泵产业链主要包含上游零部件厂商和中游整机组厂商。热泵产业链上游核心部件包含压缩机、阀件、热换器、控制器、水泵和水箱等;整机包含空气源热泵、水地源热泵以及热泵与其他热源的组合系统,其中空气源热泵下细分热水、采暖、烘干、干衣机及特种应用。

热泵产业链

上游 | |||||||

压缩机 | 阀件 | 热换器 | 控制器 | 水箱及水泵 | |||

压缩机:转子/涡旋/螺杆 转子式:海立、GMCC美芝、凌达、三菱电机、松下万宝 涡旋式:艾默生、丹佛斯、英华特、松下、江森日立 | 阀件:截止阀/电子膨胀阀/四通换向阀/热力膨胀阀截止阀:三花、盾安、冈山 电子膨胀阀:三花、盾安、不二工机、卡乐、恒森 四通换向阀:三花、盾安、鹭宫、冈山 热力膨胀阀:丹佛斯、艾默生 | 换热器:翅片换热器/同轴套管换热器/壳管换热器/钎焊板式换热器/微通道换热器 翅片换热器:盾安、常发、诺尔达 同轴套管换热器:三花、丹谦斯、盾安、康盛 | 控制器:变频控制器/非变频控制器 变频控制器:三花、儒竞、班科、爱知、麦格米特 | 水箱及水泵:屏蔽泵/离心泵/搪瓷内胆承压水箱/不锈钢内胆承压水箱 节能水泵:威乐、格兰富、新沪、新界、克奥兹、南方泵业 屏蔽泵:大元 热泵缓冲水箱:光芒、迈能龙普、硅普、佳佳、吴华、帅康 | |||

热泵 | |||||||

空气源热泵 | 复合热源热泵 | ||||||

热水 | 供暖 | 烘干及特种应用 | |||||

国内上市整机厂商:海尔、美的、格力、万和电气、日出东方、华帝、华天成、派沃、同益、申菱环境、TCL; 国内非上市整机厂商:中广欧特斯、芬尼、纽恩泰、福德、生能、同方、TCL、万居隆; 国外上市整机厂商:约克、麦克维尔 | |||||||

下游 | |||||||

家用热泵 热水器 | 商用热泵 热水器 | 户式 供暖 | 商用 供暖 | 烘干 | 特种 应用 | 干衣机 | 空气源和燃气复合系统、空气源和太阳能复合系统 |

资料来源:公开资料整理

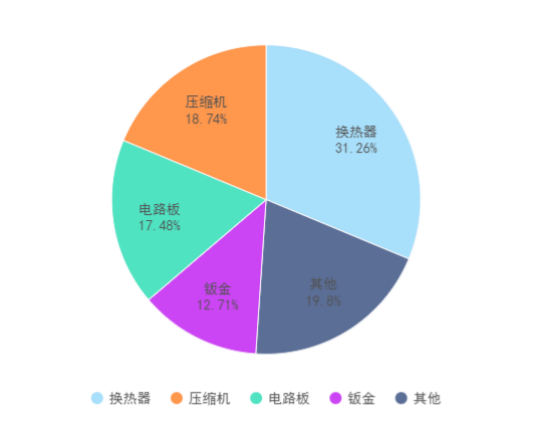

2、上游原材料成本结构

上游原材料成本方面,根据芬尼招股说明书,直接材料占营业成本的比重较大,各期占比在82%以上,其中压缩机、换热器等在原材料的结构占比较高,分别占30%、20%左右。压缩机单台成本在600元以上,换热器单台成本在450元以上。从单台价值量来看,布局压缩机、换热器的上游厂商的潜在空间更大。

热泵原材料成本结构(以芬尼为例)

资料来源:芬尼招股说明书,公开资料整理

四、热泵行业现状

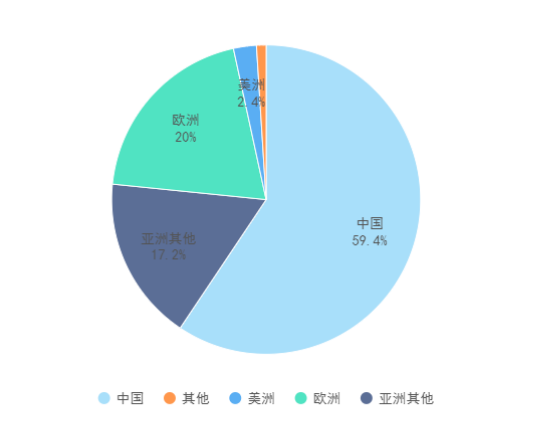

1、全球热泵产能

从生产端来看,中国热泵产能高居全球首位,占据全球近6成份额。中国拥有全球最为完善的家电产业链,这一优势在热泵领域也有所体现。据统计,2020年受新冠疫情影响,国内热泵产量较2019年有所下滑,但仍高达201.8万台,远高于全球其它国家,在全球范围内产能份额高达59.4%,稳居全球首位。

2020年全球各地区热泵产能情况

资料来源:公开资料整理

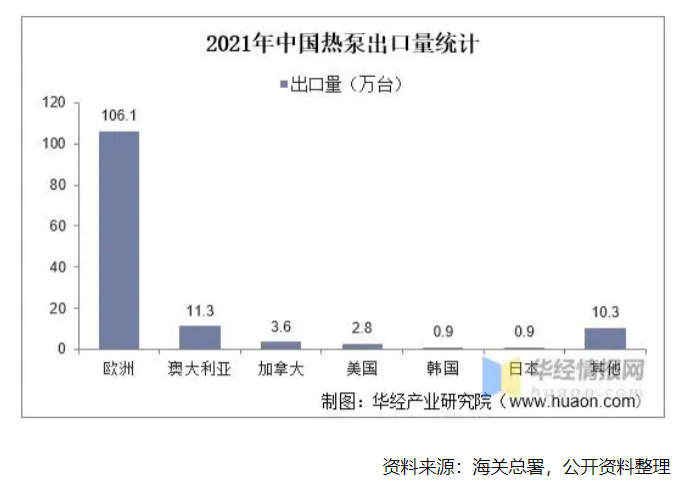

2、中国热泵出口量

从我国热泵出口分销地区来看,据海关总署数据,2021年中国向欧洲出口106.1万台热泵,占出口总量的78.1%,其它国家包括澳大利亚、加拿大等占比相对较低;细分来看,2021年在中国向欧洲出口的热泵产品中,法国和意大利占据较高份额,分别达到18.0%和12.0%。

2021年中国热泵出口量统计

五、热泵行业竞争格局

1、行业集中度

从竞争格局来看,国内行业集中度较高,市场竞争激烈。据统计,2021年CR3、CR5和CR10分别达到30.7%、47.0%与63.3%。

2021年中国热泵行业集中度

资料来源:公开资料整理

2、行业主要参与者

从行业主要参与者来看,目前国内热泵行业企业众多,包括格力、美的以及海信等综合性家电集团,约克、特灵以及麦克维尔等专业空调厂商,芬尼、中广欧特斯以及纽恩泰等热水厂商。

热泵行业玩家

资料来源:公开资料整理

六、热泵行业发展趋势

1、能源危机催化,海外市场景气度攀升

由于俄乌冲突,俄罗斯对欧洲采取天然气制裁,目前欧洲能源局势紧张。为应对俄乌冲突导致的能源危机,欧洲出台的“REPowerEU”计划主要针对能源的四个核心领域给予资金支持,其中560亿欧元用于在节能领域鼓励热泵等高效设备的使用。根据欧洲热泵协会估计,欧洲热泵的潜在年销量约680万台,潜在总安装量为8990万台。

2、外销有望成为国内热泵市场增长新动力

拉长时间维度来看,外销逐渐成为国内热泵市场增长的新动能。一方面,2017年之后国内“煤改电”补贴退坡导致国内热泵市场增速有所放缓;另一方面,欧洲地区开始加大补贴力度推进热泵普及以应对能源危机,对国内出口形成有力拉动。

2017-2021年中国热泵内外销占比情况

资料来源:公开资料整理